はじめての確定申告をやる前の疑問

事前知識

課税所得額

源泉徴収票の給与所得控除後の金額で所得から各種控除の合計を引いた金額。

参考:smbc

総合課税

給与所得など他の所得と合算した課税所得に所得税の税率をかけて所得税額を算出する課税方式。株式の配当金、譲渡益等を確定申告により給与所得に含め所得税の税率で納税できる。

NOTE: 土地・建物・株式の譲渡は分離課税となる(参考)。e-taxの申請画面でも「株式等の譲渡所得等」は分離課税の所得の項にしかない。

参考:smbc

申告分離課税

株式の配当金、投資信託の分配金・解約差益・償還差益は配当所得として他の所得と分離して確定申告できる。

参考:smbc

- 税率

- 申告分離課税の税率は、20.315パーセント(所得税および復興特別所得税15.315パーセント、地方税5パーセント)の税率が適用されます。

cf. 国税庁

- 申告分離課税の税率は、20.315パーセント(所得税および復興特別所得税15.315パーセント、地方税5パーセント)の税率が適用されます。

- 配当控除は受けれません

NOTE: 総合課税は配当控除が受けれます(後述)。 - 外国税額控除は受けれます

総合課税の配当控除

総合課税の場合は配当に対する税率は所得税から10%、地方税から2.8%の控除が受けれる。課税所得額が695万以下の場合は配当に対する税額が17.41%なので配当を総合課税で確定申告した方がお得になる。

参考:https://asset-campus-oag.com/stock-dividend-tax-924

参考:https://www.all-senmonka.jp/moneyizm/1217/#05

課税方式

- 申告不要制度

- 株式譲渡益は特定口座源泉ありの場合に申請不要(申請を市町村に対してできる)

- 分配金は源泉徴収されているので所得税の確定申告や住民税の申告で申告不要とする事もできる

DONE:税務署で確認する。所得税については譲渡損がある場合は分配金を申告不要とできなかったような気が…。

→自己判断だがそんな事はない。そもそも分配金の損益通算は分配金を分離課税とした時にできるもの。譲渡損の有無に関わらず分配金は総合課税か分離課税かを選択できる。

参考:国税庁 – ページ上部

- 総合課税

- 他の所得と合算して税金を計算する

- 株式譲渡所得は総合課税にできない(住民税・所得税共に)

- 所得税は分配金を総合課税とすると累進課税になるが分配金控除が受けれて節税できる場合が多い

- 住民税は分配金を総合課税とすると総合課税10%となるため分配金の源泉徴収で取られている5%より損する

参考:中段 – 配当所得等(練馬区)

- 分離課税

- 株式の譲渡所得・分配金に係る住民税は5%

参考:中段 – 株式等譲渡所得等(練馬区) - 所得税は15.315%

- 株式の譲渡所得・分配金に係る住民税は5%

- 国民健康保険

- 参考:藤沢市

分配金は既に源泉徴収されているが損益通算の対象になるのか?

- 前知識

- 分配金は口座の種類によらず必ず源泉徴収される

株の売却”損”との損益通算は必ず分配金と損益通算する必要がある。売却損を計上する時は納税者により多く納税させるために必ず分配金のプラス益を通算させると覚えると良い- 参考: e-taxで確定申告書を作る場合は総合課税に分配金を書いていると「総合課税の配当所得の入力有」と記載される。(ちゃんと総合課税になっているはず…)

DONE: Q. 分配金は分離課税とした時に株の譲渡損と損益通算ができるのか?

- 配当控除は受けれなくなるが分離課税にした場合は株式の譲渡損失との損益通算が可能

参考:国税庁 - 配当金を分離課税にし、譲渡損失と損益通算した場合、徴収済みの所得税・地方税は還付されるのか?

- ⇒還付されます。ただ端数切捨て等の影響で数十円は返ってきませんでした。

- 配当金の分離課税は課税所得1000万以上の人位しか恩恵が無い?

- ⇒上述の通り分離課税の源泉徴収分が返ってきました。

DONE: Q. 分配金を総合課税とした時に譲渡益と損益通算できるのか?

- できない。分離課税に計上しないと損益通算はできない。

DONE: Q. 配当金を総合課税、譲渡益が20万以下の場合は譲渡益分は申告しないでいいのか?

申告しないでも大丈夫(税理士に確認)税理士が間違っていたか自分の質問の仕方が悪かったか。- ダメ。確定申告をする時点で全ての所得を申告しないといけない。(税務相談官)

DONE: Q. 配当金を分離課税に計上し、配当金を前年繰り越した譲渡損失と損益通算した場合に、今年度の譲渡益が20万以下の場合は譲渡益分は申告しないという選択肢は取れるのか?(配当金は雑所得には含まれないはずなので可能と思われるが…)

- できない(税理士に確認)

- 繰り越した譲渡損を破棄した場合は可能(税理士に確認)

- 譲渡損の繰り越しとは譲渡損益と通算した上でマイナスなら繰り越せる

- 繰り越し譲渡損の通算とは下記の計算式で計算され、20万以下であっても「昨年の譲渡損益」を抜く事はできない。

(繰り越し譲渡損) + (昨年の譲渡損益) + (必要であれば配当金)

Q. 住民税に関して何か申告が必要か?

- 住民税について分離課税にしたい場合は府民税申告書の提出が必要。大体3/15までに申告が必要だが各自治体に確認すること。

参考:京都府

参考:https://manetatsu.com/2017/08/100009/

外国税額控除を受ける

- 外株の配当金の配当控除は受けれない。

- e-taxで分配金を入力するページで「通知外国税相当額」という項目があるがこれは外株分配金支払通知書の「外国源泉徴収税額」の事ではない点に注意。「外国源泉徴収税額」を記入してしまうと下記、TA-E11b010のエラーが出る。「収入金額から計算した源泉徴収税額が入力内容と異なっています。収入金額及び源泉徴収税額の各欄の金額を確認してください。」「通知外国税相当額」は2020年から始まった制度で外国株式に投資する”国内籍の投信、ETF”の二重課税調整措置がある場合に使用するもの。外国税額控除はもう少し後ろのページに入力欄があるのでそこに記入する。

- e-tax外国税控除ページの記入方法に関する参考サイト

外国税控除入力方法の参考サイト

https://satoimochanblog.blogspot.com/2019/02/etfe-tax.html

https://www.hs-sec.co.jp/bluesky_net/zeisei/kakuteisinkoku.htm外国税控除入力パラメータの見方(SBI の支払い報告書)

https://search.sbisec.co.jp/v2/popwin/info/home/pop690_koujyo.html

e-tax書き方

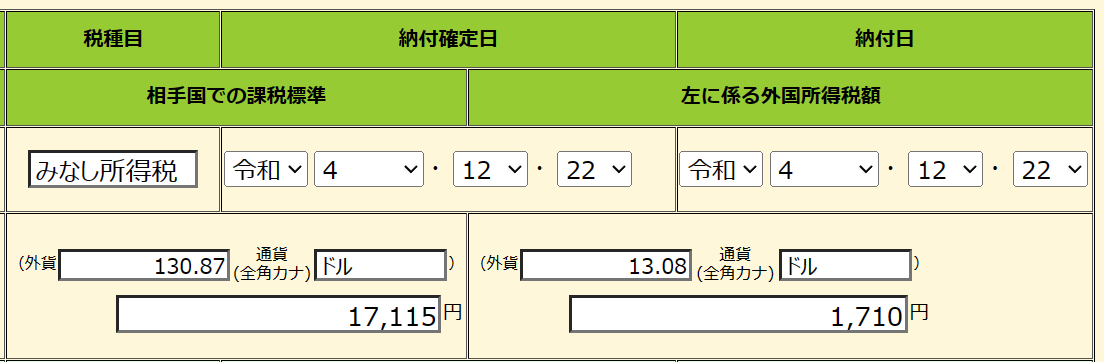

- 納付確定日・納付日、課税標準、外国所得税の記入方法

支払通知書の必要情報

- 調整国外所得金額は、総合 or 分離課税で申告した米株配当の「相手国の課税標準の合算」を書く。これを書かないと外国税額控除が 0 円になる。

府民税の申告

- 繰越控除明細書

- 上場株式等に係る譲渡損失の繰越控除明細書

株の譲渡益がある場合住民税は毎月の住民税支払いに上乗せされるのか?

株の譲渡損がある場合は住民税は安くなるのか?

- 所得税は分離課税で単に損益繰り越しができるだけだから住民税が安くなるという事は無いのでは?

e-tax書き方が分からなかった項目

外国所得税額の繰越控除余裕額又は繰越控除限度額の計算

外国税額控除のページに出現する項目。今の所不要なのでキーワードだけメモしておく。

keyword:

- 外国所得税を控除してもまだ控除に余裕があった場合はそれを翌年以降に繰り越せる(控除余裕額の繰り越し)

下記国税庁のサイトに詳細が書かれている。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1240.htm

配当金申告で種目に何を書けばよいのか?

(3)種目は下記から選択して記入する。

④ 「種目」欄の入力例は次のとおりです。

株式の場合・・・・・・・「株式の配当」

投資信託の場合・・・・・「収益の分配」

参考:https://www.keisan.nta.go.jp/h29yokuaru/ocat3/ocat33/cid1081.html

配当のページで支払の取扱者の名称等に何を書けばよいか?

証券会社などの口座管理機関の名称を入力します。(国税庁ホームページ)

配当のページの「収入金額」

国内は税引き前の金額を記入する。

米株配当は「外国税引き後」の金額を書く。e-tax の計算では総合課税に掛かる所得税額を計算する際に(6)収入金額に対して所得税率を掛けて計算しているため、外国税引き前の金額を書いてしまうと余計に課税される。「配当所得に関する所得税は米国の税金10%を引いた後に対して掛かる」

給与所得

- 特定支出控除の入力

業務に必要な物を自腹で買った場合に受けれる控除。スーツや業務に関する本等。うん十万円の自腹が無いと受けられないので実質無いようなもの。

参考:https://biz.moneyforward.com/blog/14936/

配当所得

- (7) 源泉徴収税額(内 未納付の源泉徴収税額

配当金の受け取りで何らかの理由で源泉徴収されていない場合は上場株式配当等の支払い計算書の源泉徴収税額(所得税)が2段書きになり未払いの金額が書かれている。それを記入する。

参考:google- Q. ここは住民税は含む?

⇒ 根拠不明だがこれまでの確定申告では住民税は含めていない。

- Q. ここは住民税は含む?

- (8)配当割額控除額(住民税)

()に記載のある通り住民税分を記載する。

参考:https://kabu96.net/income/6/ - (9) 負債の利子

信用買いした株の利子等。現物でやっているなら未記入で良い。

参考:https://incomepress.jp/money/5203

所得控除

特に不明点は無かった。

税額控除・その他の項目

- 配当控除

課税総所得の金額に応じて配当金(税込み)の10%または5%が所得税から差し引かれる。

参考:smbc

例:2,3400円の配当金を受け取った場合その10%が配当控除になっている。

- 投資税額等控除

住民税・事業税に関する事項

- 住民税の徴収方法の選択

- 配当に関する住民税の特例の金額

少額配当が無い場合は記入不要- 所得税法で非上場企業から年に一回10万以下の配当を受け取る場合は申告しなくても良い。※所得税についての話

- 住民税はその特例が無い

参考: 知恵袋

- 配当割

配当金に対してかかる府民税のことを「配当割」という。分配金は源泉徴収されているが20%のうちの5%が「配当割」である。 - 株式等譲渡所得割

特定口座源泉徴収ありの場合には譲渡所得も源泉されている。このうちの府民税のことを「譲渡所得割」という。 - 配当割額控除額

配当金を確定申告した際に還付される府民税。

申告書Bの26番が000になっている

分離課税の所得がある場合は000になる。今回は株式の譲渡所得を申告しているので000になった。

参考:国税庁

課税される所得金額は確定申告書第三表(分離課税用)の「課税される所得金額」欄から計算される。

送信時に特定口座年間取引報告書を提出しなくて良いのか?

しなくて良い。2019年4月1日から特定口座年間取引報告書の提出は不要。

参考:国税庁

確定申告したら思わず還付額が多かった理由

配当控除の2,340円だけ還付されるかと思ったら2.6万の還付額だった理由を調べる。たぶんワンストップ特例にしなかったので所得税分が還付されている。

最低限知っておきたい知識

e-taxで作った確定申告書が正しいかチェックできる必要があります。自分は住宅ローン控除を間違って申請して3年後に追徴課税を食らった事があります。申請時は税理士にお願いしたんですけどね。間違って申告して還付を多めに受け取っていたら後で過剰に控除されていた分を利息付きで追徴されます。チェックはしっかりやりましょう。

所得税の計算

課税される所得金額に所得税率を掛けて更に控除額を引いた値

2年目の確定申告で不明点

確定申告書作成コーナーにログイン後、住所等の情報の確認・訂正での不明項目

- 令和2年分の所得税に関する情報

- 予定納税額

結論:予定納税が必要な人に6月中旬に税務署から「〇年分所得税及び復興特別所得税の予定納税額の通知書」が届く。これの第一期分の金額が予定納税額。

予定納税とは、その年の5/15時点で確定している前年分の所得金額や税額などを基に計算した金額が15万円以上の場合にその年の所得税、復興特別所得税の一部を事前に納付する制度。

所得税及び復興特別所得税の予定納税額の通知書により確認できる。

e-Taxの場合はメッセージボックスに格納される申告に関するお知らせにより確認できる。

- 予定納税額

- 令和2年分の消費税に関する情報

- 中間納付税額

結論:消費税を48万円以上納付していた場合に中間申告が必要。 - 中間納付譲渡割額

- 中間納付税額

繰越控除について不明点を明確にする

- 国税庁のサイトに「上場株式等に係る譲渡損失の繰越控除については、まず上場株式等に係る譲渡所得等の金額から控除し、なお控除しきれない損失の金額があるときは、上場株式等に係る配当所得等の金額から控除します。」とあるが配当所得を総合課税にしている時は配当との通算はしなくてよいのか?

- →これはあくまで配当金を総合課税にした時の話で配当金を総合課税にした場合はしなくてよい。(税務相談官に確認)

- 令和1年の譲渡損の繰り越しがあるという状況で、令和2年分の配当金は総合課税に計上、株式の譲渡益は20万以下だったので分離課税に申告しない、この時に繰り越した譲渡損を翌年に繰り越さなければ株式の譲渡益は20万以下なので申告しなくてよいと税理士から聞いているがこれは正しいか?

もし正しい場合はe-taxで確定申告する時に収入金額・所得金額の入力->配当所得のページにある「令和元年分の申告で、上場株式等に係る譲渡損失の金額を繰り越しましたか?」で「いいえ」を選択するだけで十分か?- →ダメ。何を申告するかに関わらず(分配金だけを総合課税で申告するだけの場合であっても)確定申告する場合は株式の譲渡益が20万以下であっても申告する必要がある。(税務相談官に確認)

外株の分配金は結局どう扱うのが得するのか?

所得から控除があるので結局外国所得税控除は7.5%程度しか受けれない。総合課税の所得税は外国所得税含め全ての税が引かれる前の分配金に対して課税される。これが二重課税と言われているものである。

外国所得税控除は米国で10%引かれている分を控除するという制度だが総合課税にして仮に10%返ってきても源泉された場合と比較して得する事は絶対にない。

殆どのサラリーマンの場合、10%の控除を受けるのはどだい無理な話で私の令和2年分の確定申告では7.5%しか還元されない。

2,000円の外株配当の例

源泉では200円米国所得税が引かれる。残り1,800円に対して20.315%の360円が引かれ、1,440円が手元に残る。所得税:270円、住民税:90円。

NOTE: 分配金の源泉徴収も特別復興税が徴収されている。

総合課税で確定申告した場合は、2,000円に対して20%(累進課税なので人による)の所得税400円に特別復興税の2.1%を掛けた408.2円の所得税になる(e-taxで確認済み)。既に270円源泉徴収されているが差額の130円が追加で徴収される。分配金の源泉徴収では二重課税されていないので外株の分配金を総合課税にすると追加で支払いが生じる。

外国税額控除を考慮すると追加徴収分は相殺されトータルで外株分配金の1.0%程度は還付される。しかし、住民税について2.8%の控除を受けれないため源泉徴収の場合は5%だった住民税が10%になるため、総合課税にすると5%多く住民税を取られる事になる。

結論

- 外株の分配金を1.5%でも多く還付を受けたいなら総合課税で申告して、更に住民税の確定申告をして分配金は申告不要申請する。デメリットは住民税の確定申告の手間がかかる。

- 外国税額控除で5%以上の還元が見込まれる人は総合課税で申告しても損はしない。しかし、多くのサラリーマンは不可能だし、計算上達成できないはず。

- 分配金は申告しない。サラリーマンはこの選択が無難。

2023年12月追記

外国税額控除は申告分離課税で申請できる。(総合課税しか無理と勘違いしていた)

- TODO: Q. 配当金を申告分離にする場合、住民税の税率はどうなるか?

引っ越したがどの税務署で申告するのか?

e-tax で情報を更新して、申請先の税務署を引っ越し先の税務署にすればよい。(京都下京税務署に電話で確認した)

- 所得税

申請書を提出する時点で納税地がある場所の税務署に提出します。 - 住民税

1/1時点の住所が納税先になります。つまり、1/1時点の住所の市町村に申告不要制度の書類を提出します。

FXの収益はどの項目に申告するのか?

分離課税の所得 > 先物取引にかかる札所得等に入力する。

取引内容 > 決済の方法には「差金決済」と記述する。

e-tax申請の冒頭で「給与以外に申告する収入はありますか?」と聞かれる

FX/株式の譲渡所得は給与以外に申告する収入なのか?

はい、株の譲渡損益があえれば「はい」を選択します。

FXの確定申告

所得区分

FX/CFD共に「雑所得用」を選択する。

種類

年間損益報告書単位で記述していくのでそれらが区別できるような名称なら何でもよい。例えば「マネースクエアCFD」とか。

決済年月日/数量

空白でよい。

決済の方法

FX/CFD共に「仕切」と入力する。ポジションを決済したという意味らしい。

CFDに関する情報の入力

色々入力する項目があるが、全部まとめて「売買差損益」に書けばよい。

- 売買差損益

- 金利相当額

- 配当相当額

- 手数料

計算結果確認(検算)

一番最後の申告書等送信表で確認する。途中のやつは情報が不足していて計算できない。

給与所得

自分の場合、20%から税額控除の42.75万を差し引いた金額

(差引課税給与所得額)* 0.2 – 42.75 = 所得税額

株式譲渡

株式譲渡による所得税は15%(+特別復興税)

先物取引

分離課税なので株式譲渡と同じ。

住民税申告不要にしたときの住民税の検算

令和4年

- 8,800円の配当

- 申告分離課税にしたので住民税は5%だけ取られるはず。これを住民税支払通知書から検算する必要がある。

- 住民税支払通知書の「課税標準.先物取引」に計上される

- NOTE: 総合課税の場合は10%取られる。

- 申告分離課税にしたので住民税は5%だけ取られるはず。これを住民税支払通知書から検算する必要がある。

- 分離課税 – 株の譲渡所得 285,819円

- 分離課税で申告するので5%だけ取られるはず。

- 分離課税 – 先物取引 157,642円

- TODO: Q. 奈良市の「課税方式選択の申出書」には先物取引についての選択肢がないが、先物取引の利益は株式の所得金額に計上するのか?

- →多分しないはず。株の譲渡の場合は、分離課税か源泉徴収の選択があるが、先物は存在しないため。

- TODO: Q. 奈良市の「課税方式選択の申出書」には先物取引についての選択肢がないが、先物取引の利益は株式の所得金額に計上するのか?

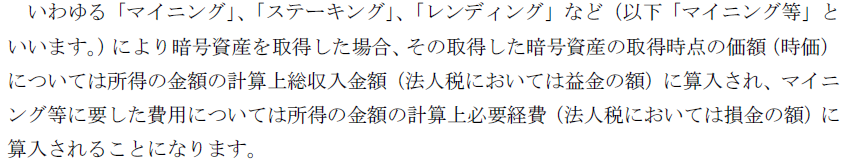

ビットコインの確定申告

レンディング

取得時点の時価を所得に計上する。

cf. 国税庁

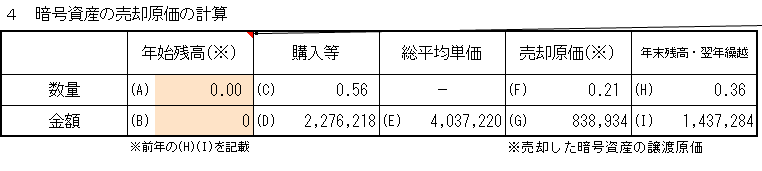

所得の計算方法

国税庁は「損をする総平均法」で計算するように仕向けているので注意。総平均法の場合は売却で幾らか利益が出た後、BTCが下がって買い進めるそしてそのままその年度が終わった場合に「平均購入価格は下がる」ため必要以上に税金を納めることになってしまう※。

※あくまで単年度だけ見た場合、BTC全売却時は同じになる。

- 国税庁総平均法エクセル

- 売却原価とは?

- 売却した暗号資産の譲渡原価のことでその売った分のBTCをいくらで買ったのかということ。

計算は、(その年の購入総平均額) * (BTC売却数量)で求まる。

- 売却した暗号資産の譲渡原価のことでその売った分のBTCをいくらで買ったのかということ。

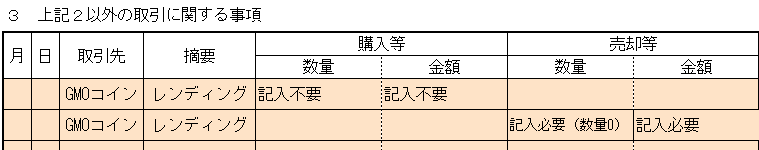

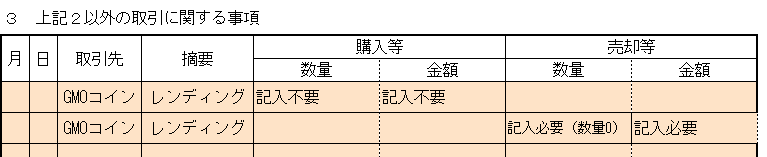

- 3. 購入等/売却等について

- 購入等は総平均の計算にのみ参入される

cf. 下記GMOコインの年間取引報告書の2. 購入/取得数量、購入/取得金額には既にレンディングが含まれているため国税庁エクセルの3.購入等に記入する必要はない。

- 売却等は 5. の所得金額にのみそのまま可算される

- 購入等は総平均の計算にのみ参入される

- 売却原価とは?

TODO: 移動平均か総平均かどうちらにするべきか?

memo

- GMOコインの年間取引報告書から総平均の計算方法が分かれば総平均でもいいかな。

- TODO: Q.GMOコインのレンディングをどう計算したらいいかが分からない。

- TODO: 色々計算して試してみる。

- TODO: Q.GMOコインのレンディングをどう計算したらいいかが分からない。

- 総平均がダメな理由

- 総平均は税金を多く払い過ぎた翌年に仮想通貨を損切り撤退する場合、当然過去の利益に対して損益通算できないので損することになる。損切りは普通にやることなので税金の過払いに陥る可能性は潰した方がいい = 移動平均にすべき。

- NOTE:

- 仮想通貨は雑所得の総合課税なので給与所得との損益通算はできない

- 仮想通貨は雑所得なので損失を翌年に繰り越せない

- cf. FXは申告分離課税

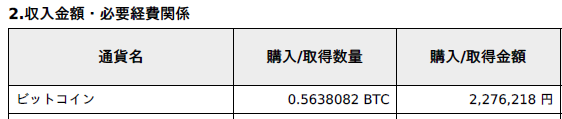

GMOコインの年間取引報告書の見方

- 購入/取得数量には「レンディングで得られた分も含まれる」

- 購入/取得金額についても同様にレンディング分が含まれる

- その他の収入で売却金額は純粋に売却した金額(レンディングによる利益は含まれない)

国税庁の総平均法計算エクセルの書き方

-

- レンディングによるBTC増加分は既に「購入/取得数量、購入/取得金額」に含まれている。よって、3. の購入等でレンディング分を記述する必要はない。レンディングによる所得は加味されていないので 3. の売却等に例の通りに数量 0 で年間取引報告書 2. のその他 7,897円を記入する。

- レンディングによるBTC増加分は既に「購入/取得数量、購入/取得金額」に含まれている。よって、3. の購入等でレンディング分を記述する必要はない。レンディングによる所得は加味されていないので 3. の売却等に例の通りに数量 0 で年間取引報告書 2. のその他 7,897円を記入する。

NOTE: 2022年度分は仮想通貨による所得は計算済み。TODO: 後は総平均法にするか移動平均法にするかを決める。

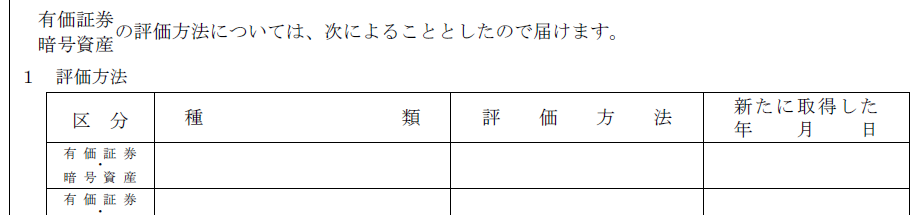

移動平均か総平均で計算するかを国税庁に届け出が必要

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/21kasou.htm

- 新たに取得した年月日はその仮想通貨を初めて取得した日を記入する。

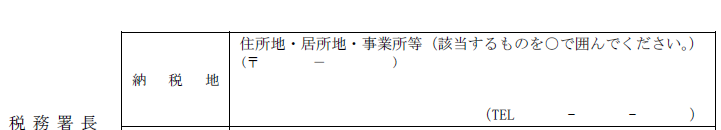

- 納税地は住所地に〇をして自宅住所を書く

- 郵送する場合の宛名は「〇〇税務署 御中」でいい

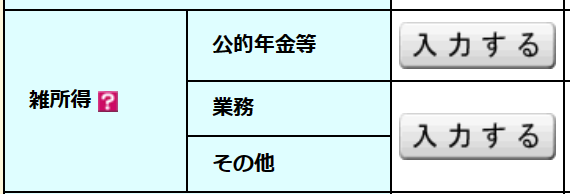

仮想通貨は雑所得のうち、業務、その他どちらに記入するのか?

明らかに公的年金等ではないので「業務・その他」に入力する。

NOTE: ここから先に進むと種目から仮想通貨を選択できる。

業務に該当するか?はどちらを選択していいか分からん

暗号資産は「いいえ」を選択する。詳細はこちらを開くとその旨が書いてある。

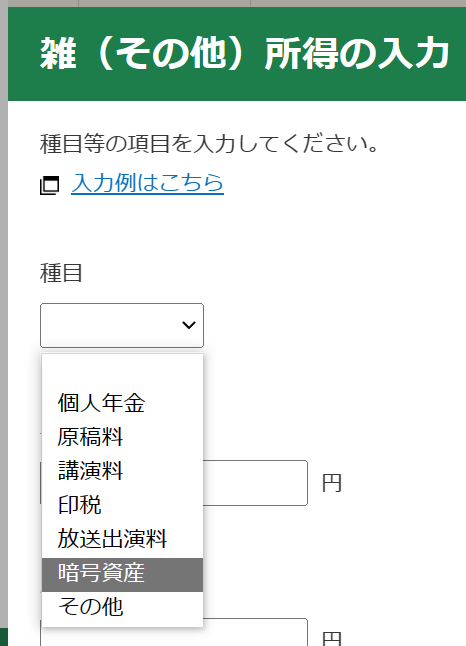

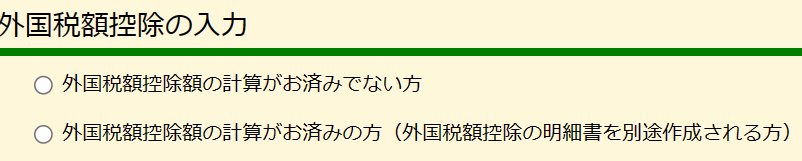

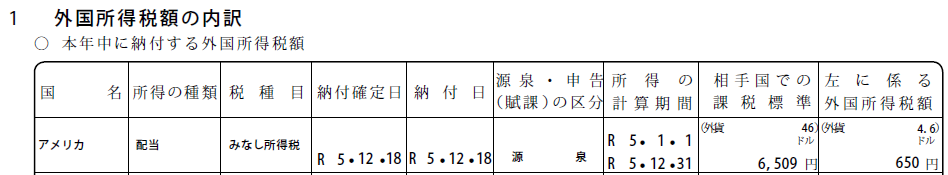

外国税額控除

外国税額控除の入力

- 所得の種類 : 「配当」と記述する(2024年3月: 大阪国税局に確認)。

- 税種別: 「みなし所得税」と記述する

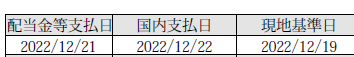

- 納付確定日: 「国内支払日」を記述する

- 納付日:同上

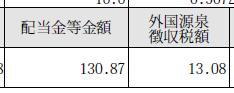

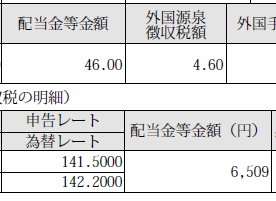

- 相手国での課税標準: 配当金等金額のドル、円欄をそれぞれ記述する。

eg. 下図で 46.00 と 6,509

こども未来エコ住まい補助金の確定申告は必要なのか?

- 確定申告は必要だが国庫補助金なので「国庫補助金等の総収入金額不算入に関する明細書」を提出すれば全て控除される

参考:申請書リンク - 住まい補助金の受取人を夫婦それぞれにし、50:50で受け取れるのか?(要確認)

厚生年金の標準月額は確定申告によって変わるのか?

配当金を総合課税にした場合や、雑所得がある場合に標準月額は変わるのかが気になった。

結論としては「変わらない」

厚生年金は会社員の給与所得に対して課されその月額は会社と折半して支払っている。なので会社外で稼いだ所得では標準月額は変わらないということだろう。

e-taxで修正申告後に差額を追加納税する方法

金額を手入力でネットバンク、クレカなどで納付できる。

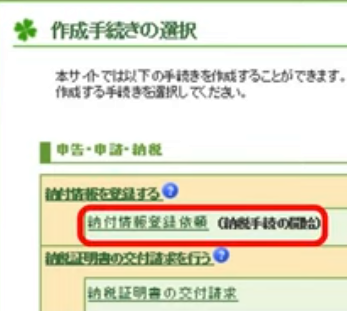

e-taxログイン後、「納付情報登録依頼」をクリック

「作成方法の選択」では「1. 新規に納付情報登録依頼を作成する」をクリックする。2. は 1. で作成後にダウンロードできる xtx ファイルを元に作成する場合に選択する。入力項目が多くないのでテンプレートとなる xtx を読み込む必要はほぼない。

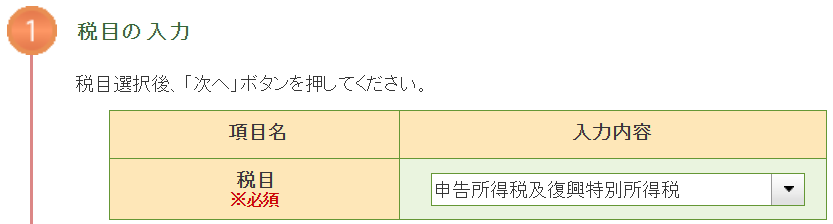

「税目」は下図の「申告所得税及復興特別所得税」を選択する。cf. 「申告所得税」を選択するとエラーが出る。

以上、嵌りポイントだけ説明。

cf. 手順(国税庁)

コメントを残す